如果你也在 怎样代写金融衍生品Financial Derivatives BEA380这个学科遇到相关的难题,请随时右上角联系我们的24/7代写客服。金融衍生品Financial Derivatives是金融工具的三大类之一,另外两类是股权(即股票或股份)和债权(即债券和抵押贷款)。历史上最古老的衍生品例子,由亚里士多德证明,被认为是古希腊哲学家泰勒斯签订的橄榄合同交易,他在交换中获利。1936年被取缔的桶装水商店是一个较近的历史例子。

金融衍生品Financial Derivatives在金融领域,衍生品是一种合同,其价值来自于一个基础实体的表现。衍生品可用于多种目的,包括对价格变动进行保险(套期保值),为投机增加价格变动的风险,或进入其他难以交易的资产或市场。一些更常见的衍生品包括远期、期货、期权、掉期,以及这些的变体,如合成抵押债务和信用违约掉期。大多数衍生品在场外(场外)或芝加哥商品交易所等交易所进行交易,而大多数保险合同已经发展成为一个独立的行业。在美国,在2007-2009年的金融危机之后,将衍生品转移到交易所进行交易的压力越来越大。

金融衍生品Financial Derivatives代写,免费提交作业要求, 满意后付款,成绩80\%以下全额退款,安全省心无顾虑。专业硕 博写手团队,所有订单可靠准时,保证 100% 原创。最高质量的金融衍生品Financial Derivatives作业代写,服务覆盖北美、欧洲、澳洲等 国家。 在代写价格方面,考虑到同学们的经济条件,在保障代写质量的前提下,我们为客户提供最合理的价格。 由于作业种类很多,同时其中的大部分作业在字数上都没有具体要求,因此金融衍生品Financial Derivatives作业代写的价格不固定。通常在专家查看完作业要求之后会给出报价。作业难度和截止日期对价格也有很大的影响。

同学们在留学期间,都对各式各样的作业考试很是头疼,如果你无从下手,不如考虑my-assignmentexpert™!

my-assignmentexpert™提供最专业的一站式服务:Essay代写,Dissertation代写,Assignment代写,Paper代写,Proposal代写,Proposal代写,Literature Review代写,Online Course,Exam代考等等。my-assignmentexpert™专注为留学生提供Essay代写服务,拥有各个专业的博硕教师团队帮您代写,免费修改及辅导,保证成果完成的效率和质量。同时有多家检测平台帐号,包括Turnitin高级账户,检测论文不会留痕,写好后检测修改,放心可靠,经得起任何考验!

想知道您作业确定的价格吗? 免费下单以相关学科的专家能了解具体的要求之后在1-3个小时就提出价格。专家的 报价比上列的价格能便宜好几倍。

我们在数学Mathematics代写方面已经树立了自己的口碑, 保证靠谱, 高质且原创的数学Mathematics代写服务。我们的专家在微积分Calculus Assignment代写方面经验极为丰富,各种微积分Calculus Assignment相关的作业也就用不着 说。

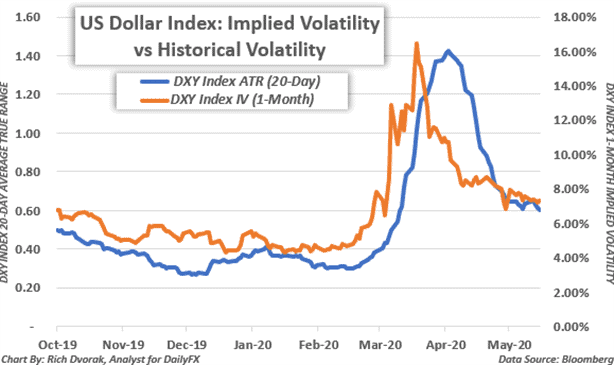

金融代写|金融衍生品代写Financial Derivatives代考|SCALING AND ACTUAL VOLATILITY

The forecast of multi-period volatility $\sigma t, t+\tau$ (i.e. for $\tau$ period) is taken to bethe sum of individual multi-step point forecasts $\sum^{s=1} h_{t+\tau \mid t}$. The semultistep point forecasts are produced by recursive substitution and using the factthat $\varepsilon_{|t+s| t}^2=h t+s \mid t$ for $s>0$ and $\varepsilon^2 t+s \mid t=\varepsilon^2 t+s$ for $s \leq 0$. Since volatilityof financial time series has complex structure, Diebold, Hickman, Inoue andSchuermann (1998) warn that forecast estimates will differ depending on thecurrent level of volatility, volatility structure (e.g. the degree of persistenceand mean reversion etc.) and the forecast horizon, $\tau$. These will be madeclearer in the discussions below.If returns are iid (independent and identically distributed, or strict white noise), then variance of returns over a long horizon can be derived as a simple multiple of single period variance. But, iid is clearly not the case for many financial time series because of the volatility stylized facts discussed previously. Complication in relation to the choice of forecast horizon is partly due to volatility mean reversion. As far as sampling frequency is concerned, Drost and Nijman (1993) prove, theoretically and for a special GARCH $(1,1)$ case, that volatility structure should be preserved through intertemporal aggregation. This means that whether one models volatility at the hourly, daily or monthly intervals, the volatility structure should be the same. But, this is not the case in practice; volatility persistence, which is highly significant in daily data, weakens as the frequency of data decreases. In general, volatility forecast accuracy improves as data sampling frequency increases relative to forecast horizon (Andersen, Bollerslev and Lange (1999)). However, for forecasting volatility over a long horizon, Figlewski (1997) finds forecast error doubled in size when daily data, instead of monthly data, is used to forecast volatility over 24 months. In some cases, where application is of very long horizon e.g. over 10 years, volatility estimate calculated using low frequency data such as weekly or monthly is better because volatility mean reversion is difficult to adjust using high frequency data. In general, model based forecasts lose supremacy when the forecast horizon increases with respect to the data frequency. For forecast horizons that are longer than 6 months, a simple historical model using low frequency data over a period at least as long as the forecast horizon works best (Alford and Boatsman (1995) and Figlewski (1997)).

金融代写|金融衍生品代写Financial Derivatives代考|The Treatment of Large Numbers

To a statistician, there are always two ‘extremes’ in each sample, namely the minimum and the maximum. Here, a large number refers generally to extreme values, outliers and jumps, a group of observations that do not belong to the same distribution as the majority of the observations in data sample. These large numbers have undue influence on modelling and estimation (Huber, 1986). Unless extreme value techniques are used, where scale and marginal distribution are removed, it is advisable that outliers are removed or trimmed before modelling volatility. One such outlier in stock market returns is the October 1987 crash that produced a one-day loss of over $20 \%$ in stock markets worldwide. The ways that outliers were tackled in the literature very much depend on their sizes, the frequency of their occurence and if these outliers produce an additive or a multiplicative impact. For the rare and additive outliers, the most common treatment is simply by removing them from the sample or omit them in the likelihood calculation (Kearns and Pagan, 1993). Franses and Ghijsels (1999) find forecasting performance of the GARCH model is substantially improved in 4 out of 5 stock markets studied when the additive outliers are removed. For the rare multiplicative outliers that produced a residual impact on volatility, a dummy variable could be included in the conditional volatility equation after the outlier returns has been dummied out in the mean equation (Blair, Poon and Taylor, 2001).

$$

\begin{aligned}

r_t & =\mu+\psi_1 D_t+\varepsilon_t \

\varepsilon_t & =\sqrt{h_t z_t} \

h_t & =\omega+\beta h_{t-1}+\alpha \varepsilon_{t-1}^2+\psi_2 D_{t-1}

\end{aligned}

$$

where $D t$ is 1 when $t$ refers to 19 October 1987 and 0 otherwise. Personally, I find simple method like trimming rule below.

$$

\operatorname{Tr}=\min \left[r, t_{0.99}\right] \text {, or } \min \left[r, t_{0.01}\right]

$$

very easy to implement and effective. Such a jump removal procedure will underestimate volatility if jump is expected to occur again. But jump, by nature, is hard to predict. Until we have a better understand of and model for stock market jumps, the recommendation is to remove them in the estimation and modelling of volatility. The removal of outliers does not remove volatility persistence. In fact, the evidence in the previous section shows trimming the data using $(10)$ actually increases the ‘long memory’ in volatility making it appears to be extremely persistence. Since autocorrelation is defined as

$$

\rho\left(r_t, r_{t-T}\right)=\frac{\operatorname{cov}\left(r_t, r_{t-T}\right)}{V \operatorname{ar}\left(r_t\right)}

$$

the removal of outliers has a great impact on the denominator, reduces $V a r(r t)$ and increases the individual and the cumulative autocorrelation coefficients.

金融衍生品代写

金融代写|金融衍生品代写FINANCIAL DERIVATIVES代 考|SCALING AND ACTUAL VOLATILITY

多期波动率预恻 $\sigma t, t+\tau i . e . f o r \$ \tau \$ p e r i o d$ 被视为单个多步点预测的总和 $\sum^{s=1} h_{t+\tau \mid t}$. 半多步点预测是通过递归晴换并使用以下事实产生的 $\varepsilon_{|t+s| t}^2=h t+s \mid t$ 为 了 $s>0$ 和 $\varepsilon^2 t+s \mid t=\varepsilon^2 t+s$ 为了 $s \leq 0$. 由于金融时间序列的波动率具有复杂的结构, Diebold、Hickman、Inoue 和 Schuermann1998敒告预测估计将根据当前 的波动水平、波动结构而有所不同e.g.thedegreeofpersistenceandmeanreversionetc. 和预测范围, $\tau$. 这些将在下面的讨论中变得更清楚。如果回报是独立同 分布的independentandidenticallydistributed,orstrictwhitenoise,那么长期回报的方差可以作为单期方差的简单倍数导出。但是,独立同分布显然不是许 多金融时间序列的情况,因为前面讨论了波动率程式化的事实。与预测范围选择相关的复杂性部分是由于波动均值回归。就采样频率而言,Drost和 Nijman1993证 明,理论上和一个特殊的 GARCH $(1,1)$ 在这种情况下,应该通过跨期汇总来保留波动率结构。这意味着无论是每小时、每天还是每月的波动率模型,波动率结构都 应该是相同的。但是,实际情况并非如此;波动持续性在日常数据中非常显着,随着数据频率的降低而减弱。一般来说,随着数据采样频率相对于预测范围的增 加,波动率预恻的准确性会提高 Andersen, BollerslevandLange(1999). 然而,为了预测长期的波动性, Figlewski1997发现当使用每日数据而不是每月数据来预 测 24 个月内的波动时,预测误差会增加一倍。在某些情况下,如果应用的时间跨度很长,例如超过 10 年,则使用每周或每月等低频数据计算的波动率估计会更 好,因为波动率均值回归很难使用高频数据进行调整。一般来说,当预测范围相对于数据频率增加时,基于模型的预测就失去了至高无上的地位。对于超过6个月 的预恻范围,使用低频数据的简单历史模型至少在预测范围内效果最好 AlfordandBoatsman(1995和菲格莱夫斯基 1997).

金融代写|金融衍生品代写FINANCIAL DERIVATIVES代考|THE TREATMENT OF LARGE NUMBERS

对于统计学家来说,每个样本中总是有两个”极值”,即最小值和最大值。这里,大量泛指极值、异常值和跳跃,一组与数据样本中的大多数观测值不属于同一分布 的观测值。这些大数字对建模和估计有不当影响 $H u b e r, 1986$. 除非使用极值技术,在移除规模和边际分布的情况下,建议在对波动率建模之前移除或修剪异常 值。 1987 年 10 月的股市崩盘就是这样一个离群值,它造成一天的损失超过 $20 \%$ 在全世界的股票市场上。文献中处理异常值的方法在很大程度上取决于它们的大 小、它们出现的频率以及这些异常值是否产生加法或乘法影响。对于罕见的和附加的异常值,最常见的处理方法是简单地将它们从样本中移除或在似然计算中忽略 它们KearnsandPagan, 1993. 弗朗西斯和吉赛尔1999发现当移除附加异常值时,GARCH模型的预测性能在所研究的 5 个股票市场中有 4 个得到显着改善。对于 对波动率产生剩余影响的罕见乘法异常值,在均值方程中异常值收益被虚拟化后,虚拟变量可以包含在条件波动率方程中 Blair, PoonandTaylor, 2001.

$$

r_t=\mu+\psi_1 D_t+\varepsilon_t \varepsilon_t \quad=\sqrt{h_t z_t} h_t=\omega+\beta h_{t-1}+\alpha \varepsilon_{t-1}^2+\psi_2 D_{t-1}

$$

在哪里 $D t$ 为 1 时 $t$ 指 1987 年 10 月 19 日,否则为 0 。就个人而言,我发现像下面的修剪规则这样的简单方法。

$$

\operatorname{Tr}=\min \left[r, t_{0.99}\right], \text { or } \min \left[r, t_{0.01}\right]

$$

非常容易实施和有效。如果跳跃预计会再次发生,这样的跳跃去除程序将低估波动率。但是从本质上讲,跳跃是很难预测的。在我们更好地理解股市跳跃并为其建 模之前,建议在波动率的估计和建模中将其移除。移除异常值并不会消除波动持续性。事实上,上一节中的证据表明使用(10)实际上增加了波动性的“长期记忆”, 使其看起来非常持久。由于自相关定义为

$$

\rho\left(r_t, r_{t-T}\right)=\frac{\operatorname{cov}\left(r_t, r_{t-T}\right)}{V \operatorname{ar}\left(r_t\right)}

$$

异常值的去除对分母有很大的影响,减少 $V a r(r t)$ 并增加个体和甸积自相关系数。

金融代写|金融衍生品代写Financial Derivatives代考 请认准UprivateTA™. UprivateTA™为您的留学生涯保驾护航。

微观经济学代写

微观经济学是主流经济学的一个分支,研究个人和企业在做出有关稀缺资源分配的决策时的行为以及这些个人和企业之间的相互作用。my-assignmentexpert™ 为您的留学生涯保驾护航 在数学Mathematics作业代写方面已经树立了自己的口碑, 保证靠谱, 高质且原创的数学Mathematics代写服务。我们的专家在图论代写Graph Theory代写方面经验极为丰富,各种图论代写Graph Theory相关的作业也就用不着 说。

线性代数代写

线性代数是数学的一个分支,涉及线性方程,如:线性图,如:以及它们在向量空间和通过矩阵的表示。线性代数是几乎所有数学领域的核心。

博弈论代写

现代博弈论始于约翰-冯-诺伊曼(John von Neumann)提出的两人零和博弈中的混合策略均衡的观点及其证明。冯-诺依曼的原始证明使用了关于连续映射到紧凑凸集的布劳威尔定点定理,这成为博弈论和数学经济学的标准方法。在他的论文之后,1944年,他与奥斯卡-莫根斯特恩(Oskar Morgenstern)共同撰写了《游戏和经济行为理论》一书,该书考虑了几个参与者的合作游戏。这本书的第二版提供了预期效用的公理理论,使数理统计学家和经济学家能够处理不确定性下的决策。

微积分代写

微积分,最初被称为无穷小微积分或 “无穷小的微积分”,是对连续变化的数学研究,就像几何学是对形状的研究,而代数是对算术运算的概括研究一样。

它有两个主要分支,微分和积分;微分涉及瞬时变化率和曲线的斜率,而积分涉及数量的累积,以及曲线下或曲线之间的面积。这两个分支通过微积分的基本定理相互联系,它们利用了无限序列和无限级数收敛到一个明确定义的极限的基本概念 。

计量经济学代写

什么是计量经济学?

计量经济学是统计学和数学模型的定量应用,使用数据来发展理论或测试经济学中的现有假设,并根据历史数据预测未来趋势。它对现实世界的数据进行统计试验,然后将结果与被测试的理论进行比较和对比。

根据你是对测试现有理论感兴趣,还是对利用现有数据在这些观察的基础上提出新的假设感兴趣,计量经济学可以细分为两大类:理论和应用。那些经常从事这种实践的人通常被称为计量经济学家。

Matlab代写

MATLAB 是一种用于技术计算的高性能语言。它将计算、可视化和编程集成在一个易于使用的环境中,其中问题和解决方案以熟悉的数学符号表示。典型用途包括:数学和计算算法开发建模、仿真和原型制作数据分析、探索和可视化科学和工程图形应用程序开发,包括图形用户界面构建MATLAB 是一个交互式系统,其基本数据元素是一个不需要维度的数组。这使您可以解决许多技术计算问题,尤其是那些具有矩阵和向量公式的问题,而只需用 C 或 Fortran 等标量非交互式语言编写程序所需的时间的一小部分。MATLAB 名称代表矩阵实验室。MATLAB 最初的编写目的是提供对由 LINPACK 和 EISPACK 项目开发的矩阵软件的轻松访问,这两个项目共同代表了矩阵计算软件的最新技术。MATLAB 经过多年的发展,得到了许多用户的投入。在大学环境中,它是数学、工程和科学入门和高级课程的标准教学工具。在工业领域,MATLAB 是高效研究、开发和分析的首选工具。MATLAB 具有一系列称为工具箱的特定于应用程序的解决方案。对于大多数 MATLAB 用户来说非常重要,工具箱允许您学习和应用专业技术。工具箱是 MATLAB 函数(M 文件)的综合集合,可扩展 MATLAB 环境以解决特定类别的问题。可用工具箱的领域包括信号处理、控制系统、神经网络、模糊逻辑、小波、仿真等。